刚刚,天境生物美股IPO:市值8亿美元,康桥资本连投三轮

时间:2020-01-18 14:37:48 热度:37.1℃ 作者:网络

2020年伊始,首家中国生物医药企业奔赴美股IPO。

投资界消息,北京时间1月17日晚10:30,天境生物正式登陆纳斯达克挂牌上市,股票代码为IMAB,计划通过IPO筹集1亿美元。开盘价14美元,截至发稿前市值超8亿美元。

自2004年以来,只有五家来自内地的生物科技公司成功在美国上市,数量甚少。天境生物此番IPO,是两年多以来中国生物科技公司首次在美国上市,也是中国生物科技公司在美国第二大规模的上市。

值得一提的是,自2016年A轮起便连续三轮参投天境生物,推动管线组建和团队建设,并最终实现今日的成功上市,成为天境生物背后最坚定的助跑者。2017年,康桥资本全力推动两家被投公司天境生物与天视珍生物技术有限公司成功合并,两支团队的成功融合为新药研发能力及项目管线的竞争力带来巨大的互补及协同效应。合并之后,康桥资本又领投1亿5千万美元,天境生物便走上了快速发展的道路。

2018年,天境生物又再次吸引了、、厚朴资本、、、新加坡经济发展局等一众知名VC/PE押注,三年内融资超过4亿美金。

国际药企大鳄归国创业,

手握10余个全球创新药管线

成立四年便成功IPO,相比这样的高光时刻,天境生物掌舵人臧敬五博士在过去20余年的从业经历要低调得多。

臧敬五毕业于上海第二医科大学(现上海交大医学院),获欧洲布鲁塞尔大学免疫学博士学位后,成为美国哈佛大学博士后,在国外长期从事免疫系统疾病的基础及临床研究。2007年转入创新药物研发,曾担任(GSK)全球高级副总裁、中国研发中心总裁,首席科学官以及百家汇创新医药总裁。

天境生物的前身为三境生物,2014年由臧敬五领衔的创新药资深研发团队与、百家汇精准医药控股集团共同创建,后经重组成为天境生物。公司聚焦于肿瘤免疫和自身免疫疾病领域内尚未满足的重大治疗需求,专注开发具有高度差异化特质的创新生物药。

生物创新药的开发过程无比艰难,且入局者众,要在同质化中杀出血路并非易事。天境生物的应对策略是,在“快速临床验证”和“快速产品上市”的双轮驱动下,通过自主研发和产品引进,构建国内外市场、层次分明、风险平衡的产品管线。

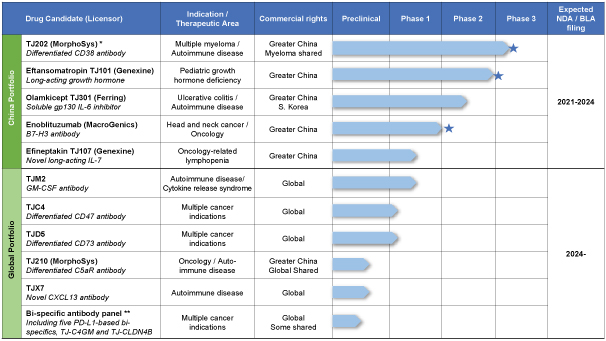

据了解,天境生物已在全球建立起拥有超过10个从临床前到临床一期至三期阶段、具有全球竞争力的创新药管线。

根据招股书,在中国包含五个核心在研药物,目前有候选药物已经进入或即将进入临床二期和三期试验,预计从2021年开始可陆续获得生物制品许可证(BLA)。而全球管线由三类分子构成:单克隆抗体、抗体-细胞因子融合分子(免疫细胞因子)和双特异性抗体。

TJM2是天境生物全球自主创新产品管线中,首个通过FDA临床研究审批的创新药候选药物。2019年早期,天境生物已在美国开展TJM2的I期临床试验(NCT03794180)。在试验成功的基础上,天境生物于8月下旬向中国国家药品监督管理局提交了类风湿性关节炎疾病的临床试验申请,并于11月8日获得批准。

在产品引进方面,天境生物出手十分阔绰。比如2019年7月,天境生物1.5亿美元获得由美国肿瘤免疫领域领先创新抗体生物医药公司MacroGenics开发的B7-H3单克隆抗体Enoblituzumab在中国大陆、香港、澳门及台湾地区的独家开发及商业化的权利。事实上,Enoblituzumab代表了全球领先的B7-H3抗体药物,全球尚无此类药物获批。

2017年11月,天境生物与MorphoSys签订许可协议,拥有人源单克隆CD38抗体MOR202(也叫TJ202)在中国大陆、台湾、香港和澳门的独家开发和商业化权利。2019年4月,在台湾启动的TJ202/MOR202治疗多发性骨髓瘤的III期临床试验已完成首例患者给药。2019年10月,TJ202/MOR202获NMPAII期临床和III期临床试验许可。根据招股书披露,TJ202最快计划2021年提交NDA上市申请。

TJ202、TJ107、Enoblituzumab和TJ101是天境生物中国投资组合中的四个主要资产,这些核心在研药物具有“First-in-Class”和“Best-in-Class”的潜力,并且作用于已得到临床验证的药物靶点,均已顺利在欧洲及其他地区通过临床一期和二期试验,且试验数据显示具有良好的安全耐受性和初步有效性(临床二期产品)。

3年融资4亿美金,一众VC/PE潜伏:

康桥资本持续投资成最大股东

天境生物顺利IPO,资本的助力必不可少。在过去的三年,天境生物共计融资超过4亿美元,近10家知名VC/PE、产业资本入局,其中包括2017年和2018年的两轮重大资本投入。

2017年,天境生物与天视珍生物合并后的实体再次获得由康桥资本领投的融资,康桥资本CEO傅唯及加入公司董事会,进一步协助天境生物优化公司治理并落地关键战略。

2018年6月,天境生物宣布完成C轮融资,由弘毅投资领投,高瓴资本、厚朴投资、鼎晖投资、汇桥资本以及以新加坡经济发展局等参与,康桥资本及资本继续跟投,彼时成为中国创新药领域C轮最大融资之一,融资额为2.27亿美金。

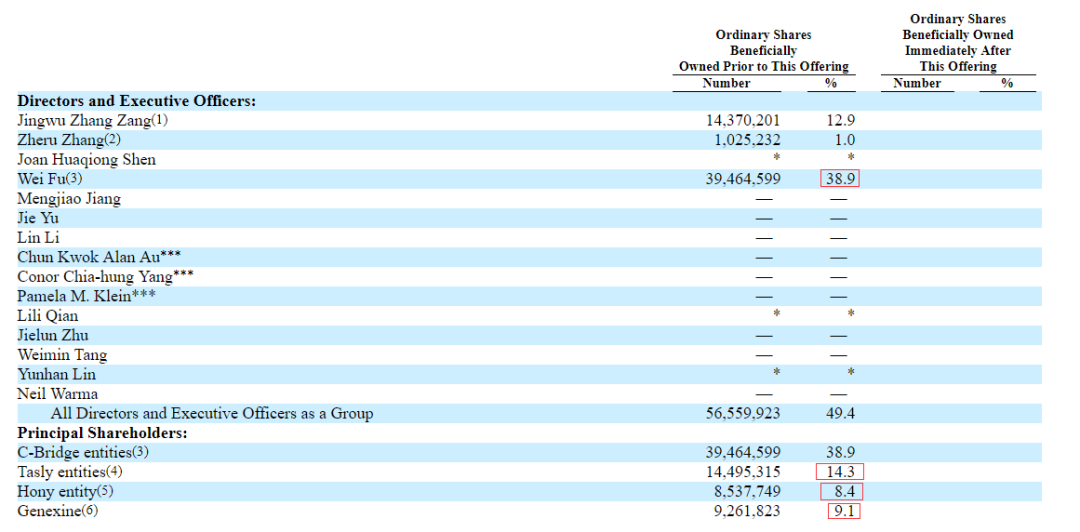

招股书显示,IPO前,创始团队臧敬五、如分别持股 12.9%、1.0%;康桥资本持股38.9%,资本持股14.3%,韩国Genexine持股9.1%,弘毅投资持股8.4%。

IPO后,康桥资本拥有天境生物约33%的股份,仍是公司的最大股东。

康桥资本 CEO、董事总经理傅唯对投资界表示,天境生物是康桥资本自建平台模式的创新尝试,并为此投入了多方面重要资源。资本之外,更是依托康桥在医疗健康领域丰富的经验,包括管理团队、科研队伍等广泛的人脉网络,协助公司完善业务发展战略,组建更专业的人才队伍,并帮助公司赴美成功上市。康桥资本致力于支持业务的长期增长,天境生物的上市并不意味着康桥资本退出,后者仍然是天境生物的重要合作伙伴。

而C轮领投方弘毅投资与臧敬五结缘于他在集团担任首席科学官期间。弘毅投资早在2005年就投资先声药业,自此进入医药行业投资。2007年4月,先声药业成功登陆纽约证券交易所,成为中国内地第一家在纽交所上市的化学生物药公司。2013年3月,弘毅投资再次联手先声药业董事长任晋生,共同启动先声药业私有化进程,同年12月先声药业完成退市。

弘毅投资对以臧敬五博士为核心的团队高度评价,弘毅投资董事总经理曾表示:“天境拥有在全球范围内极具竞争力的产品管线,以及卓越的研发和临床团队,弘毅将会协同各方资源,助力天境发展。”

未来不排除在香港上市

自港交所实施新政以来,医疗企业IPO“行动”就备受瞩目。加上科创板一开,上市争夺战早已打响。

2018年,已有包括歌礼制药、百济神州、、、君实生物等多家挂牌上市。2019年,基石药业、生物、迈博药业、翰森制药、复宏汉霖、、东曜药业、中国抗体、天士力生物9家公司率先拿到港交所“船票”。

事实上,在奔赴纳斯达克上市前,天境生物也曾将IPO地点放在香港,不过后来改变心意。

转战美股后,天境生物预期融资的金额也有了较大提升,由之前拟筹集3000万-4000万美元提升至目前的1亿美元。可以看出,天境生物对于自身实力和美国资本市场都颇为乐观。

2019年年底,国外生物技术网站GEN发布了《2019年全球免疫肿瘤学领域TOP10初创公司》榜单,排名按通过私人融资、合作收入以及IPO筹集的总资产进行排名,天境生物是中国唯一一家上榜的免疫肿瘤学初创公司。这或许为其提供了乐观的底气美国投资者对其的估值较其他企业要高出许多。

不过,近日天境生物创始人臧敬五在接受美国媒体 Capital Watch采访时透露,当公司主导资产在中国接近商业化时,可能会考虑在香港上市。“现在在纳斯达克上市对公司更有意义,因为美国投资者更有能力来评估我们的创新项目。纳斯达克已经拥有200多家生物技术公司,香港市场需要一段时间才能成熟。”