“非洲手机之王”传音控股:前三季度净利同比增7倍,市场潜力真得如此大吗?

时间:2019-10-30 16:10:11 热度:37.1℃ 作者:网络

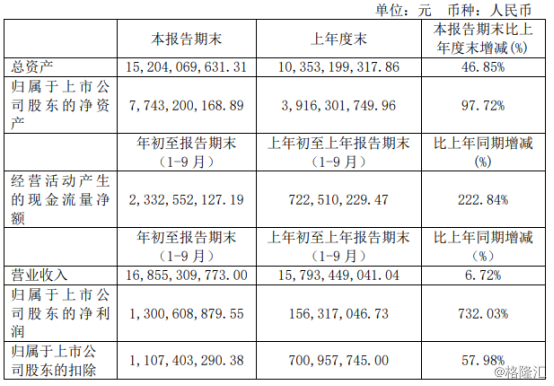

昨日晚间,有着“非洲手机之王”之称的传音控股,发布了其自科创板上市以来的第一份财报。财报显示,今年前三季度该公司实现营收168.55亿元,同比增长6.72%;归母净利润为13.01亿元,同比增长732.03%,整体而言,净利同比增7倍的成绩使外界颇为关注。

受净利大增的消息影响,传音控股今日开盘急涨,盘中一度涨近5%,截至发稿其股价微涨0.79%,报于44元,最新总市值为356亿元。而需要指出的是,其9月30日上市当日股价暴涨高达64%,截至今日累涨了逾26%。

(行情来源:wind)

据资料显示,传音控股成立于2006年,实控人为原波导手机海外营销负责人竺兆江。该公司主要从事移动通信终端设备的设计、研发、生产、销售和品牌运营,主要产品为手机,下属品牌主要包括TECNO、itel和Infinix。除三大手机品牌外,其还创立了数码配件品牌Oraimo、家用电器品牌Syinix以及售后服务品牌Carlcare等。

值得注意的是,不论是上市前夕还是上市之后,萦绕在该公司的争议始终还未解决,譬如在其上市前不久,传音控股及其关联公司因著作权权属、侵权纠纷遭到了华为的起诉。再或者近日的它因拿25亿元闲置募资理财遭到业内质疑“根本不缺钱为啥IPO”。

可即便争议缠绕,传音控股股价还是“该涨便涨”。因此,不禁让人深思:传音控股基本面真的如此美好吗?

一

说起传音控股来,大家似乎知之甚少,但对于非洲的民众而言,该公司生产出来的手机可是他们最喜爱的一款产品——2017年三月非洲商业杂志评选的最受非洲消费者喜爱的100个品牌中,传音旗下的三个手机品牌Tecno、ItelMobile、infinix都榜上有名。

而传音在非洲市场的成功之处,在于它是一款专门为非洲消费者定制的手机。

据了解,由于非洲人民肤色比较深,传音控股开发出通过牙齿和眼睛定位脸部的拍照技术,并针对深色皮肤做了算法优化。在其招股书列出的42项核心技术中,深肤色人像夜间拍照、深肤色智能美颜、深肤色人脸识别及人工智能相册等技术则是专门针对非洲人民研发的。

至此一来,另辟蹊径的传音控股迅速的俘获了非洲市场。据IDC统计数据,以出货量为基准,2016-2018年,传音控股全品类手机产品在非洲市场占有率分别为33.73%、45.12%、48.71%,2018年非洲市场占有率排名第一,在业界被称为“非洲之王”。

而在巨大的市场份额之下,传音控股的业绩仿佛驶上了快车道,蹭蹭蹭地往上涨。

据最新财报披露,今年前三季度该公司实现营收168.55亿元,同比增长6.72%;对应归母净利润为13.01亿元,同比增长732.03%(去年同期1.56亿元);对应扣非归母净利润11.7亿元,同比增长57.98%。

(资料来源:传音控股财报)

其中,单季度来看,传音控股第三季度实现营收63.51亿元,同比增长9.72%;归属于上市公司股东的净利润为4.83亿元,较去年同期的9000万元同比增长了81%;扣除非经常损益后的净利润为4.17亿元。

值得注意的是,传音控股的资金状况同样表现亮眼。截至今年第三季度末,公司账面上的货币资金高达80.99亿元,同比增长114.74%;经营性现金流净额为23.3亿元,同比增长222.84%,资金量十分充足。

而对于净利增长逾7倍的表现,该公司并未在三季报中作出直接解释。不过,其在此前的招股书中有所披露,其表示预计1-9月的净利润较去年同期大幅增长676.92%至764.10%,而大幅增长的原因主要是由于非经常性损益影响所致。

实际上,值得的一提的是,暂且不论其2019年第三季度业绩增长如何,传音控股上市之前的业绩增长同样使人刮目相看。

据相关研报显示,2016-2018年,该公司的毛利率分别为20.6%、21%、24.5%。公司产品毛利从2016年的24亿元增长到2018年的55.4亿元,年均复合增长率达到52%。同时,其净利润也在近三年增长迅速,从2016年的0.9亿元增长到2018年的6.5亿元,年均复合增长率达到175.8%。

(资料来源:wind)

至此一来,抓住了非洲市场的传音控股,凭借着非洲庞大的人口红利实现了业绩和市值的双双增长。

二

虽然另辟蹊径使得传音控股拿下了非洲市场这一块肥肉,但不代表着这一举动可以一劳永逸。毕竟正如庞大的红利逐渐消失殆尽一样,功能机这一市场的“天花板”已渐渐可以望到顶。

据相关研报显示,2014年至2018年,非洲市场功能机保有量由4.98亿部下降为3.57亿部;智能机保有量由1.52亿部增长为4.30亿部。此外,智能手机对于非洲市场的渗透还将持续进行,非洲本土电商公司Jumia在今年3月递交的招股书中便预测到:预计到2022年,智能手机的渗透率将达到73%。

(资料来源:wind)

不得不说的是,目前非洲大部分手机市场依旧处于消费升级的态势——即从功能机向智能机转换的行业红利阶段。同时,国内手机知名品牌小米、华为、vivo、OPPO等企业也瞄准了非洲智能手机的市场,而与这些知名品牌相比,不擅长智能机的传音自然而然遭到了严峻考验。

按照“上帝向你关了一扇门,同时为你打开一扇窗”的逻辑来看,在非洲功能机市场红利慢慢被啃完之际,传音控股又瞄准了印度的手机市场。可通向印度市场的“那一扇窗”似乎并不好走。

一方面,即便市场空间大,但智能机依旧不是传音的优势所在。具体而言,从手机人均保有量来看,印度与非洲手机市场存在相同发展趋势,自2014年以来,功能手机人均保有量持续下降,智能手机人均持有量逐步上升。截至2018年,非洲智能机人均保有量为0.33部,而印度市场仅为0.27部,智能机空间巨大,但智能机并不是传音的优势所在。

另一方面,自2016年上半年传音控股进入印度市场以来,截至2019年6月底,印度市场仍未实现盈利。据招股书披露,传音控股拥有9家主要境外销售主体。其中,印度销售主体S MOBILE DEVICES LIMITED与G-MOBILE DEVICES PRIVATE LIMITED,2016年1月至2019年6月,累计实现净利润分别为-2.35亿元、-5.89亿元,二者合计-8.24亿元。

而随着非洲功能机这“一块肥肉”被逐渐啃完以及印度市场“突围失利”,传音控股业绩随之呈现增速下滑趋势。

2016-2018年,传音控股营业收入分别为116.37亿元、200.44亿元、226.46亿元,2017-2018年营业收入增长率分别为72.24%、12.98%。与此同时,净利润分别为0.86亿元、6.77亿元、6.54亿元,2017-2018年净利润增长率分别为684.95%、-3.46%。

(资料来源:wind)

由此可知,传音控股目前所处于的状况并没有表面上的那么美好,而其似乎也对其所处的环境所隐藏的风险有所感知。

该公司在招股书中披露,虽然在非洲和印度市场取得了较高的市场份额,但发行人未来如无法保持产品的技术创新,持续提高产品品质和服务水平,继续在技术研发、品牌运营、市场推广、售后服务、供应链管理方面加大投入,则可能面临客户资源流失、市场份额下降的风险。

而综合上述种种,可以看出,短期而言传音控股始终还是能够维持自己在非洲市场的优势,使得前三季度净利润大幅增长,但从长远的角度来看,随着国内知名手机品牌加大海外业务的扩张,在智能机方面不太擅长的它终究会面临一些考验。