茅台大跌日,A股见底时?

时间:2019-11-16 19:28:58 热度:37.1℃ 作者:网络

有人说,贵州茅台大跌日,A股见底时。历史如何说?

贵州茅台们最近又频频创出历史新高了,背景还是在大盘持续调整、并于周五再度跌破2900点的情况之下。

经历了2018年的普跌之后,白马股行情在2019年再次上演。稍显不同的是这次加入了以卓胜微、圣邦股份等为首的大科技白马股,而贵州茅台、恒瑞医药为首的大消费白马股,依然保持着亮眼的表现。

与此同时,我们还能看到诸如中国石油、中国建筑等中字头大盘股的跌跌不休,而中国石油更是频频创历史新低。

贵州茅台月K线

在大盘股都剧烈分化的时代,小股票的日子更加不好过。证券时报·数据宝统计显示,剔除次新股后,今年以来有1200多只股票股价是下跌的,绝大部分是小市值股票,逾千股是去年底收盘市值低于100亿元的股票。

贵州茅台们轰轰烈烈的大牛市行情,掩盖了多数股票处于熊市的事实。数据显示,超过2500只股票最新价在其年线下方,占比超过67%。

中国石油月K线

从这个角度可以说,目前A股是处于结构性牛市、以及多数股票熊市的局势。对于大部分投资者来说,这样的行情,不吝于身处熊市之中。

A股上一波全面性的小牛市,应该是2019年1月4日上证指数见阶段底2440点,3个多月时间飙升至最高3288点。而小牛市的开端,被认为与贵州茅台有关。2018年10月29日,贵州茅台罕见一字跌停,第二天再度大跌盘中一度跌破500元大关。

有人说,贵州茅台大跌日,A股见底时。历史如何说?

牛熊之争:三分之二的A股跌破年线

对于有些价值投资者来说,这可能是最好的时代。因为,剔除次新股后,今年以来有150多只股票涨幅超过100%,300多只股票涨幅超过50%。而对其他投资者来说,这可能是最糟糕的时代。因为,今年以来,已经有10多家公司退市,超过1200只股票下跌,300多只股票跌幅超过20%。

一千个人眼中有一千个哈姆雷特。对于买到大消费、大科技板块的投资者来说,这是美妙的时代。对于买到小市值、壳类题材股来说,多数人难逃亏损的下场。

那么,当前的市场到底是牛还是熊?从四大指数看,上证指数、深成指、中小板指、创业板指等依然年线之上,不过,A股指数的欺骗性由来已久。

以行业指数来看,截至最新,包括钢铁指数、采掘指数、有色金属指数等18个申万一级行业指数最新价跌破年线,仅食品饮料、医药生物、家用电器等10个行业指数位居年线之上。

显然,在多数行业指数跌破年线的情况下,多数股票处于熊市已可推断。截至最新,有超过2500只股票最新价低于年线。这个数据意味着,市场上三分之二的A股仍处在熊市阶段。甚至,这其中不乏一些超级大盘股,包括中国石油、中国石化、交通银行等30多只千亿市值股票。而中国交建、中国石油两只股票已经跌破年线20%以上,可谓已进入深度熊市中。

历史上贵州茅台多次暴跌 与A股见底日期极为接近

从上述数据可以看出,A股市场是处于结构性牛市、以及多数股票熊市的局势。那么,A股何时能见底,这又与贵州茅台有何关系?

事实上,除了今年初小牛市的开启时间与贵州茅台大跌时间较为接近外,A股历史上还有多次见底时间与贵州茅台大跌时间较为一致。

数据宝统计显示,贵州茅台历史上只有15个月月度跌幅超过10%。其中,2012年末及2013年有4个月月度跌幅超过10%,这个阶段下跌可能是“白酒塑化剂”事件造成的影响。2015年7月大跌,则是因为大盘持续暴跌所致。仔细对比发现,贵州茅台大跌月份,确实多次对应A股见底,包括:

2005年5月,贵州茅台跌近16%,上证指数6月6日迎来998历史大底;

2008年10月,贵州茅台暴跌逾30%,10月末上证指数迎来1664历史大底;

2010年4月,贵州茅台跌近19%,7月初上证指数见阶段底2319点;

2012年11月,贵州茅台大跌近13%,上证指数12月迎来1949阶段大底;

2013年贵州茅台有3个月月跌幅超过10%,上证指数在6月28日见历史大底1849点;

2018年10月,贵州茅台跌近25%,上证指数次年初见阶段底2440点。

如果机构抱团股集体大跌 是否意味着熊市接近尾声?

有人说,优质消费股的补跌,预示着熊市步入了尾声,尤其是机构抱团的以贵州茅台为首的大白马股价大跌,预示着市场的恐慌已经达到了一个极致。

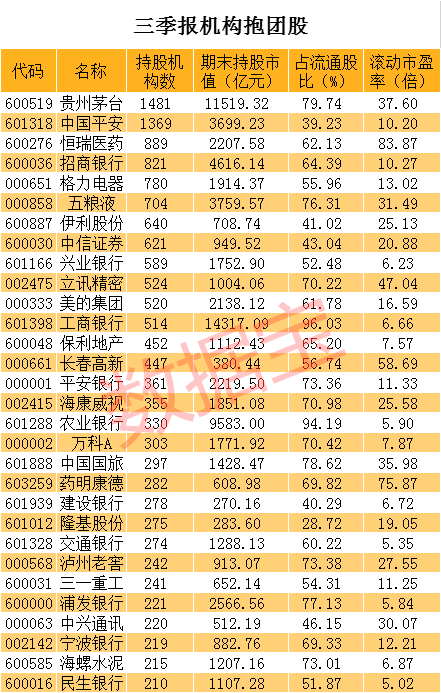

目前机构抱团的情况如何?以三季报为例,贵州茅台合计有1481家机构持股,占流通股比例接近80%。几乎可以这么说,机构已经完全垄断了贵州茅台的流通股。

其次是中国平安,1369家机构持股占流通A股超过39%。另外,恒瑞医药、招商银行、格力电器、五粮液等均有超过700家机构持股,其中机构持有五粮液流通股超过76%。

整体上看,机构抱团的情况在2019年再度得到了强化。以贵州茅台为例,今年三季报机构持股比例相比去年同期增加了0.52个百分点,半年报持股比例相比去年同期增加了1.79个百分点,一季报持股比例相比去年同期增加了3.81个百分点。

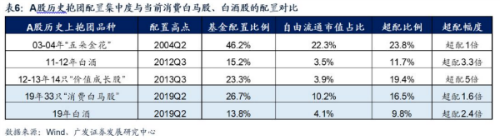

广发证券今年7月份发布的研报认为,从历史上三次A股公募机构抱团的经验来看,目前消费白马股与白酒股的超配幅度还未达到历史上最疯狂的水平。历史上对于2011-2012年的白酒、2012-2013年的价值成长股抱团配置相比市值超配3-5倍,而当前对消费白马股和白酒股的配置比例超配幅度在1.6倍与2.4倍。

华创证券认为,本轮“抱团”短期不会结束,因为:

1、投资者机构化的归宿仍是龙头,仓位调整应长于往期;

2、本轮“抱团”公司多数是业绩长跑“冠军”,盈利存在韧性;

3、即使行业周期出现回落,市场仍有意愿持续持有龙头;

4、抱团品种未来业绩增长可以消化目前的高估值,股价极端下跌 20%业绩与估值可匹配。

以华创证券的观点来看,机构抱团贵州茅台们短期不会结束,投资者机构化的长期归宿仍是龙头。可能极端情况下会出现下跌20%的情况,就能够与估值相匹配。以此测算,贵州茅台要跌破1000元大关。如果真发生这种情况,A股届时能否如前次一样见底,从而走出一波全面性的牛市?且拭目以待。(数据宝 陈见南)