原创论“道”金控|并表管理篇之他山之石,可以攻玉

时间:2019-10-30 15:55:56 热度:37.1℃ 作者:网络

作者:

赵鹏

金融风险管理咨询服务合伙人

毕马威中国

电话:+86 (10) 8508 5976

作者:

王颖

金融风险管理咨询服务副总监

毕马威中国

电话:+86 (10) 8508 7906

2019年7月26日,人民银行发布的《金融控股公司监督管理试行办法(征求意见稿)》(以下简称《办法》),标志着对金控公司的管理从以往封闭、松散的分业监管进入到综合、穿透和严格监管的阶段。尽管配合《办法》的一系列实施细则还在紧锣密鼓的制订及征求意见过程中,但《办法》的发布已经发出了一个明确的信号,那就是顺应综合化经营的并表监管,将成为中国金融业伞形监管格局下针对金融控股公司实施监管的重要基石。

在并表管理领域,无论是从监管体系还是管理实践来看,银行业在整个金融行业中都处于领先地位。从金融监管发展的历程看,早在2014年,原银监会在参考美国、英国、欧盟等多个国外监管机构的相关监管办法基础上,发布了《商业银行并表管理与监管指引》(以下简称《并表指引》),明确并表管理包括三个层次、八大要素。自《并表指引》发布以来,银(保)监会已经组织了针对国内大型银行集团的数次监管检查,监管重点日渐清晰,监管标准也日趋严苛。

从金控公司形成的路径以及不同类型的金控公司并表管理实践来看,与产融结合的央企金控集团、地方国企金控集团、民营及互联网金控集团相比,以金融机构为母公司的金控公司,尤其是由大型银行、保险等金融机构在综合化经营战略指引下,通过跨业投资而发展形成的大型金控集团,由于在严格监管环境下形成了较为完善的管控体系,因此在公司治理、风险管控、业务协同等多方面显得更为成熟、稳健、有序,其管理模式值得前述几类金控集团参考借鉴。

因此,无论是从监管强化的逻辑演进角度,还是从金控公司主体成熟度比较的角度分析,在对金融控股公司的并表监管上,《办法》及其实施细则将很大程度上借鉴国内外监管机构已经建立的关于并表管理的相关要求,特别是银(保)监会制订的《并表指引》,并综合考虑国内金融控股公司的管理实际。本文旨在梳理国内外并表监管的历史趋势及重点要求,为各类型金融控股公司根据《办法》要求实施并表管理提供参考依据,正所谓“他山之石,可以攻玉”。

一.对国际及国内并表监管历史及内容的分析

1)与国际主要国家和地区的并表监管发展相比,目前中国对金融控股公司的监管尚处于起步阶段。

- 美国早在1956年出台的《银行控股公司法》中就首次提出“银行控股公司”的概念,在1999年的《金融服务现代化法》中引入了“金融控股公司”这一新型金融机构组织模式,根据该法案的授权,美联储有权在并表基础上对银行控股公司、金融控股公司进行并表监管。

- 欧盟在2002年发布的《金融集团监管指令》(Directive 2002/87/EC)可视为欧盟对金融集团监管的起点,英国同样采用其对金融集团的定义。

- 巴塞尔委员会联合论坛在1999年发布《金融集团监管原则》,提出金融集团监管的基本框架。金融危机之后,巴塞尔委员会联合论坛正式公布2012年版《金融集团监管原则》,对集团资本充足性、风险集中度、风险传染和内部交易等内容进行了修订,以弥补金融危机暴露出的监管不足。

经过数十年的发展,美国、欧盟及巴塞尔委员会对于金融机构的并表监管均形成了完整的框架及详实的内容,金融危机后,各国监管机构重新审视了金融集团并表监管的实质性内容,并做出了相应的调整。国际金融集团并表监管的相关实践,为中国金融控股公司并表监管提供了有益的借鉴。

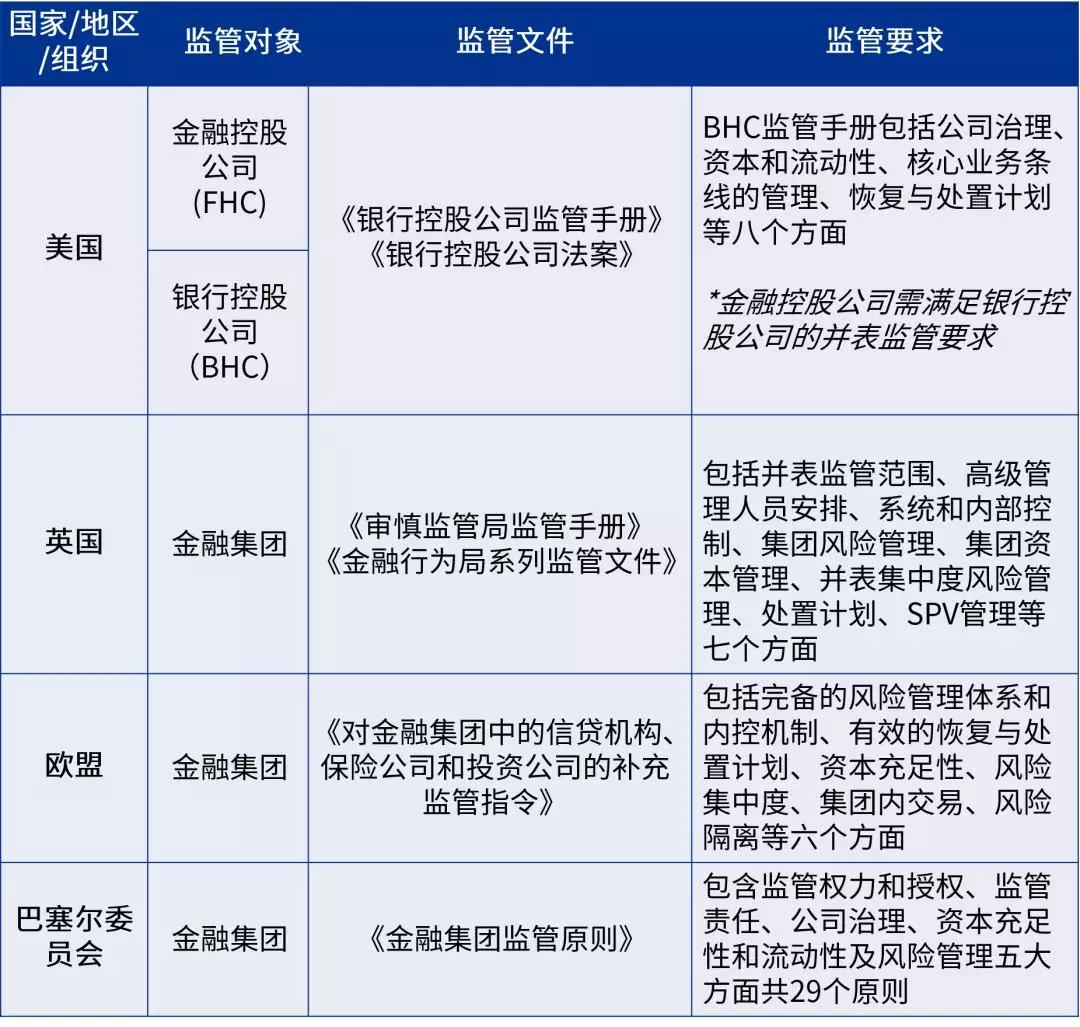

世界主要国家和地区并表监管对象、并表监管文件以及并表监管要求的相关内容如下表:

2)国内银行集团、保险集团及金融资产管理公司已形成框架较为完整、管理措施较为完善的并表监管框架。

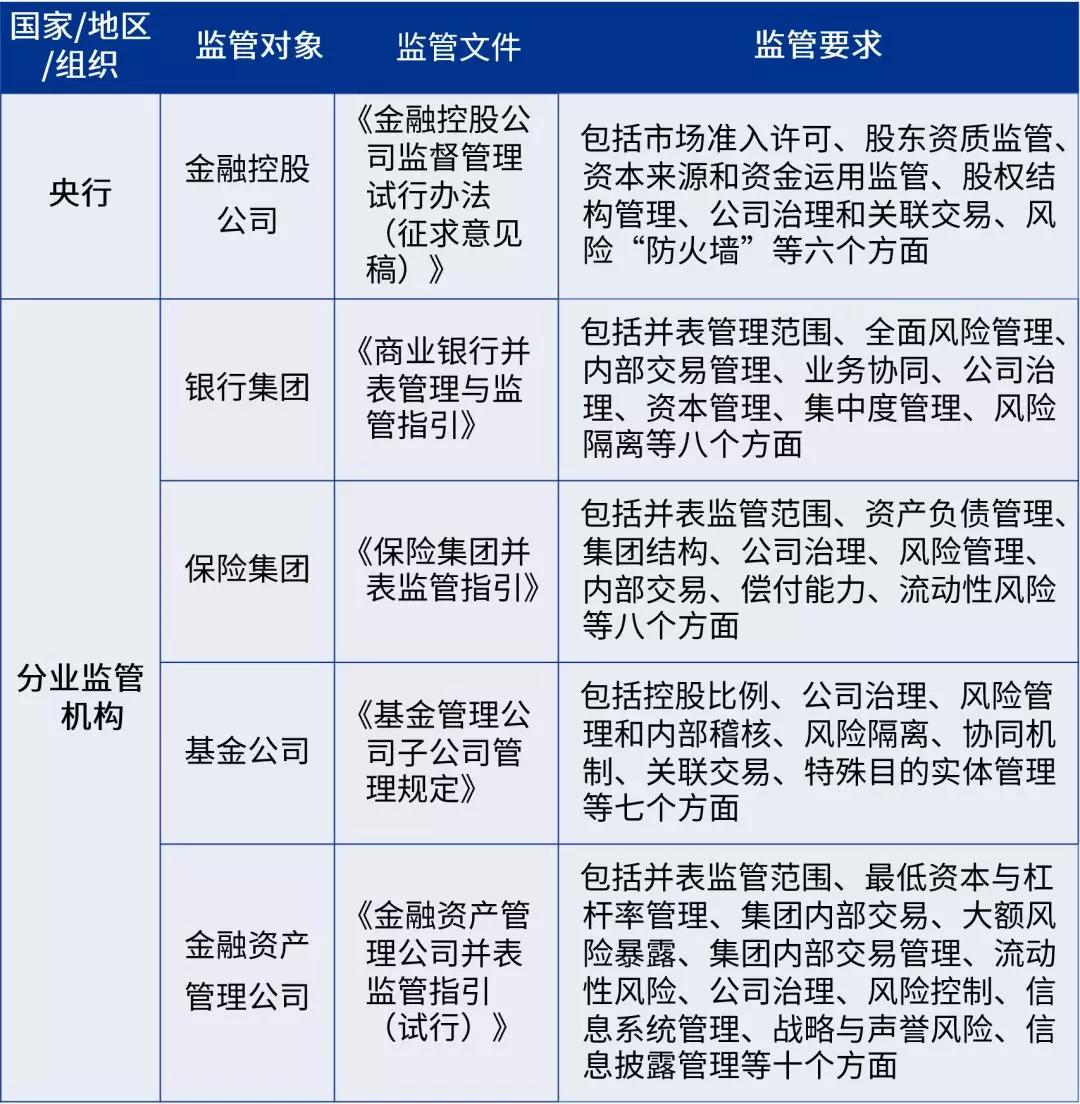

从2002年央行初次成立课题组考察国外金控公司监管情况时起,中国在并表监管方面已经历了十七年的探索和积累。我们将近十年来国内监管机构发布的有关并表管理的主要政策文件总结如下:

通过上图我们可以看到,国内并表监管的发展呈现如下特点:

从行业上看,

银行业最先启动,其次是金融资产管理公司、保险集团和证券公司,而对于金融控股公司的监管,在近几年才成为关注重点。

金融业的经营活动具有外部性强、影响面广、风险性高等特点,其发展稳定性和经营效率将会对国民经济运行、甚至是社会稳定带来直接、重大的影响。而银行业作为中国金融体系的核心,对其的监管通常更加严格,监管部门的举措也往往成为其他金融细分行业监管发展的风向标。银行集团的并表监管作为标准最高、要求最细、要素最全的监管体系框架,很有可能成为金融控股公司并表监管的主要参考依据。

从监管要求上看,

由于金融控股公司的构成包括各分业监管的子公司,因此金融公司在进行并表管理时,势必要遵循分业监管已经建立的关于并表管理各要素的相关要求。我们将银行、保险、基金及金融资产管理公司并表监管的相关管理要求总结如下:

对标《商业银行并表管理与监管指引》、《保险集团并表监管指引》及《金融资产管理公司并表监管指引(试行)》等监管文件,我们认为金融控股公司在实施并表管理过程中,应重点考虑十大要素,包括:1)并表管理范围;2)公司治理;3)业务协同;4)信息共享与客户信息保护;5)资本管理;6)全面风险管理;7)集中度与大额风险暴露管理;8)集团统一授信;9)风险隔离;以及10)关联交易管理。我们将在并表管理专题的系列文章中详述这十大并表管理要素的内容。

二.毕马威助力金控公司并表管理体系建设

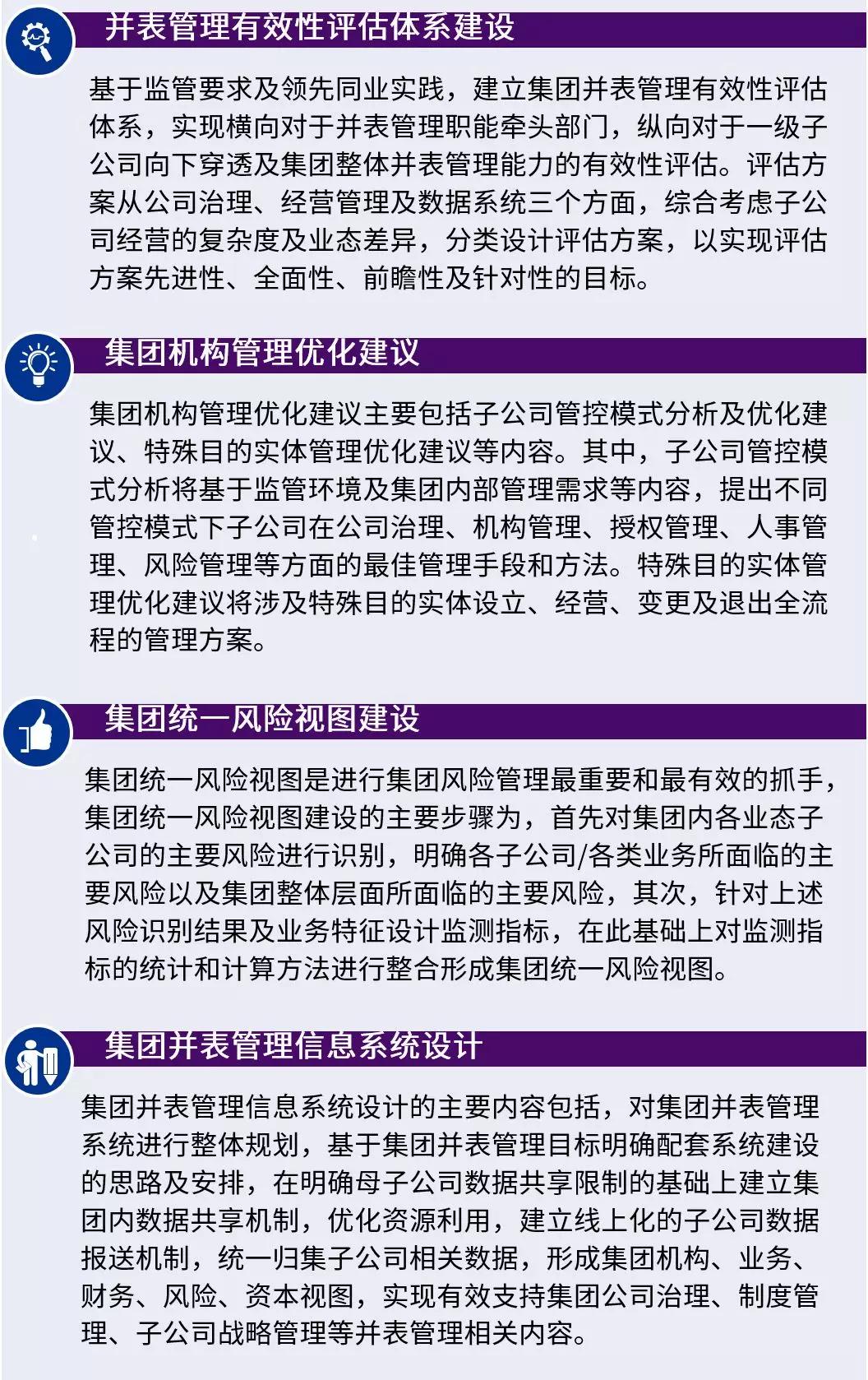

根据《办法》规定,并参考银保监会并表监管重点,实施细则将很可能要求金控公司搭建全面、完整的并表管理体系并持续开展有效性评估,同时加强信息系统建设以支持集团层面的信息统计及报送。因此,这两项工作将是未来金控公司实现监管合规和内控体系提升首先需要关注的两大重点内容。

目前,国内极少有能够提供并表专业服务的团队,市场中可参考的成功案例更是少之又少。毕马威设立有专门针对金融机构提供并表服务的团队,并交付了国内首个具有行业标杆意义的并表管理专项咨询项目。此外,毕马威团队还曾为数家全国性金融资产管理公司、央企金控集团以及地方国企金控集团提供了涵盖风险、资本、内控、合规等内容的综合性咨询服务,积累了丰富的项目经验。因此,毕马威能够协助大型银行集团和金控公司建立、完善并表管理体系和并表信息系统。从监管重点以及行业实践来看,毕马威可以从以下几个方面协助金控公司开展并表管理建设。

往期回顾

- 解读第一期总体解读篇

- 解读第二期风险管理篇

- 解读第三期战略规划篇

- 解读第四期股权结构篇

- 解读第五期税务考量篇

- 解读第六期公司治理篇

- 解读第七期内控合规篇

联系我们

张楚东

金融业咨询服务主管合伙人

华东及华西区咨询服务主管合伙人

毕马威中国

电话 : +86 (21) 2212 2705

邮箱 : [email protected]

陈少东

金融业审计主管合伙人

毕马威中国

电话:+86 (10) 8508 7014

江立勤

北方区咨询服务主管合伙人

毕马威中国

电话:+86 (10) 8508 7077

李嘉林

深圳管理合伙人

华南区金融服务业主管合伙人

毕马威中国

电话:+86 (755) 2547 1218

彭富强

毕马威中国华南区咨询服务主管合伙人

毕马威中国及亚太区特殊资产组主管合伙人

电话:+86 (20) 3813 8802

曹劲

金融风险管理咨询服务主管合伙人

毕马威中国

电话:+86 (755) 2547 3428

程海良

金融业审计合伙人

毕马威中国

电话:+86 (10) 8508 7916

陶进伟

金融风险管理咨询服务合伙人

毕马威中国

电话:+86 (10) 8508 5902

李斌

风险管理咨询服务合伙人

毕马威中国

电话:+86 (10) 8508 5975

奚霞

金融业审计合伙人

毕马威中国

电话:+86 (755) 2547 1254